不知道大家現在還會不會看投顧老師的節目,以前在有線電視台最後面幾台總是能看到投顧老師口沫橫飛,也創造了幾位讓大家印象深刻的老師,以及招牌術語。比說大家還記得「老師在說,你有沒有在聽」會丟筆的張國治老師,號稱「山頂上玩有誰能贏,底部進場不贏也難」的傅瑞麟老師。先前,我們有討論過,為了讓你的資訊能夠被完整的還原跟解讀,你需要從不同的面向取得資訊源,價格類型的技術指標,不管是均線還是KD,疊加並不能給你更多資訊量,而成交量就屬於另一個維度的資訊。但傳統金融學認為價格是價值的體現,均衡價格不會受成交量影響。一般投資人,也大多在意價格的變化,所以並不研究「成交量」這一問題。也因此,衍生了像「新手看價,老手看量,主力看籌碼」,「量小空,空遺憾」,等等跟成交量有關的俗語。這些俗諺之所以會留下來,也就表示他能帶來一定的資訊量。今天我們就來談談這個題目。

在我能找到的文獻當中,研究價量關係的理論主要有兩個,一個是「米勒假說」,另一個則是理查 威科夫的「威科夫定律」,其實兩個都應該算是假說,因為都不是絕對的。但兩個,都非常值得得用來指導我們日常的交易。

米勒假說認為,當市場最終達到平衡的時候,股價一定是被高估的。主要的原因,就是因為股價會反映樂觀者的情緒,樂觀者將獲得所有股票。而不是像理性預期理論所說的,股價會反映投資人的平均預期。假說有兩個前提條件:首先,投資人有意見分歧;其次,市場針對放空有人為限制。也因此,米勒假說還有兩個推論。第一個推論是,投資者的意見分歧越大,股價高估越嚴重;第二個推論是,越是難放空的股票,股價高估越嚴重。特別留意,投資人之間存在意見分歧越嚴重,股價越高估,而成交量也越高。畢竟你想買,我想賣,就是成交量產生的原因。因此,米勒假說被認為是價量關係的經典理論。然而米勒假說,具體落實到每檔股票,每天的交易中時,我還需要補充一些細節,來讓價量分析的結構更完整。這就需要借重「威科夫定律」。

理查 · 威科夫是20世紀初期股市技術分析的先驅。他跟道 瓊斯、江恩、艾略特和美林被認為是當代技術分析的五大巨頭。1907年,威科夫創辦了月刊雜誌,《股票行情》,隨後他併購《華爾街雜誌》這本雜誌大受好評,鼎盛時期的訂閱量達到了20萬。威科夫本人同時兼任編輯和作者, 作為一名積極的交易員, 威科夫執著於盤面解讀和市場分析。過程當中,他採訪並總結了了當時股票傳奇大師的交易方法,包括摩根、傑西·李弗摩等, 從而形成了一套關於交易的完整理論, 包括技術分析及交易心理。

在威科夫的著作中,他詳細闡述了三個基本定律。首先是,供需定律。

威科夫第一定律,也是作為基礎的定律。當需求大於供給的時候,為了滿足需求,價格將會上漲;相反地,當供給大於需求時價格將會下跌。價格變便宜之後,超額的供給會被吸收。科斯托蘭尼,在《一個投機者的告白》當中給出的比喻是「看市場上是股票多?還是傻瓜多?」供需原理決定了價格的方向。

威科夫第二定律,是因果定律。也就是種瓜得瓜,種豆得豆。有什麼樣的原因,就有怎樣的結果,因果之間呈正比例的關係。舉例來說,小規模的成交量變化,只會引起小範圍的價格波動。如果是重大的市場事件,往往也會伴隨著重大的結果。如果事件相對輕微,那麼也將只會產生輕微的結果。你可以想像成海中的波浪。當一個大浪拍打在船身上時,船深將會劇烈搖晃,而一個小波浪則不會造成多大的影響。因果原理能說明未來價格漲跌的幅度。

威科夫第三定律,是投入產出定律。相當於牛頓的物理學第三定律。任何一個行為都有力度相等方向相反的作用力。我們看股價線圖時,上方價格的變動將反映下方成交量的變動。兩者之間理論上會保持著一種和諧統一的狀態,投入(也就是成交量)應有相應的產出(相應的價格行為)。量價不協調,可以當作是提前預警,趨勢將出現變化。台灣股市你常聽到的說法就是「價量背離」。

這三條定律,就是威科夫向人們所傳授的,像「CSI辦案」一般,分析每一條價格柱狀圖,來看定律是否持續成立。如果成立,那麼市場即是按照其應有的規則所運行的,我們也就可以繼續使用這種方法分析後續的柱狀圖。如果不成立,這就是一種異常現象,我們應當深究其背後的原因,就像對犯罪現場進行調查一樣,追溯其根源。然而,威科夫也相信技術分析是一門藝術,而非科學,因此到今天為止,量價分析還沒辦法完全由電腦來取代。

接著,我們討論幾種情境,讓你可以更容易判斷行情上漲或下跌當中的進出場點。然而,過去之所以我很少在節目中講技術分析,主要原因是大家都是用聽的,如果不搭配圖表,有點難想像。我會盡量試試,也會在文稿當中配上圖,你可以點擊查看。

首先,為了讓大家更好地理解威科夫第三定律,我們需要先說明什麼叫做「對應的投入與產出」。也就是價格變化多大叫做大?成交量的變化多少叫多?我假設各位都看過股票軟體的 K線圖。如果看不懂也沒關係,你大概會在股票軟體上看到,紅紅綠綠的柱狀體。長得像蠟燭一樣,因此也有人稱為蠟燭線。除了實體的柱狀體之外,你還會可能會看到柱狀體最上緣或最下緣有像線頭的東西,這個我們稱它為上影線或下影線。而我們要關注的是柱狀實體本身。

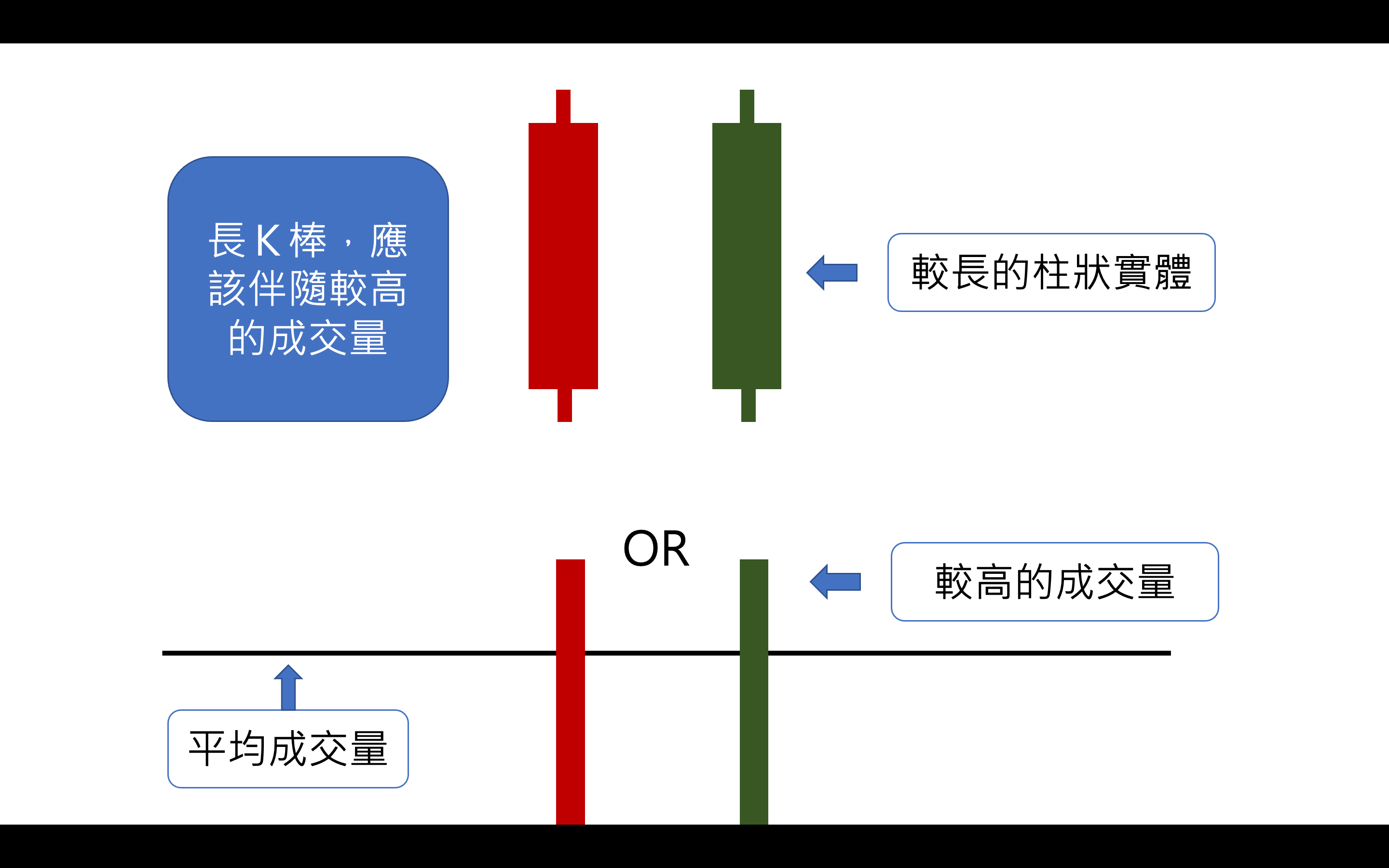

在個股,因為過去台股漲停板是7%,因此習慣上,實體柱狀達3.5%,可以被認為是一個明顯的價格變化,此時他的成交量也該有相對應的變化。他必須高於過去一段時間(20天)的平均值,此時我們可以確認「價量相符」。相對的,一個價格波動小的、短的一個柱狀實體,也該對應一個低於平均值的量。

台股大盤的話,實體柱狀如果達2%以上,就可以算是一個明顯的價格變化。成交量也該對應到平均值以上,才達到「價量相符」。所以簡單做個結論,在價量相符的情境之下,價格趨勢將依照過去的趨勢行進,例如過去價格上漲,他將持續的上漲。如果是下跌走勢,也將持續下跌。

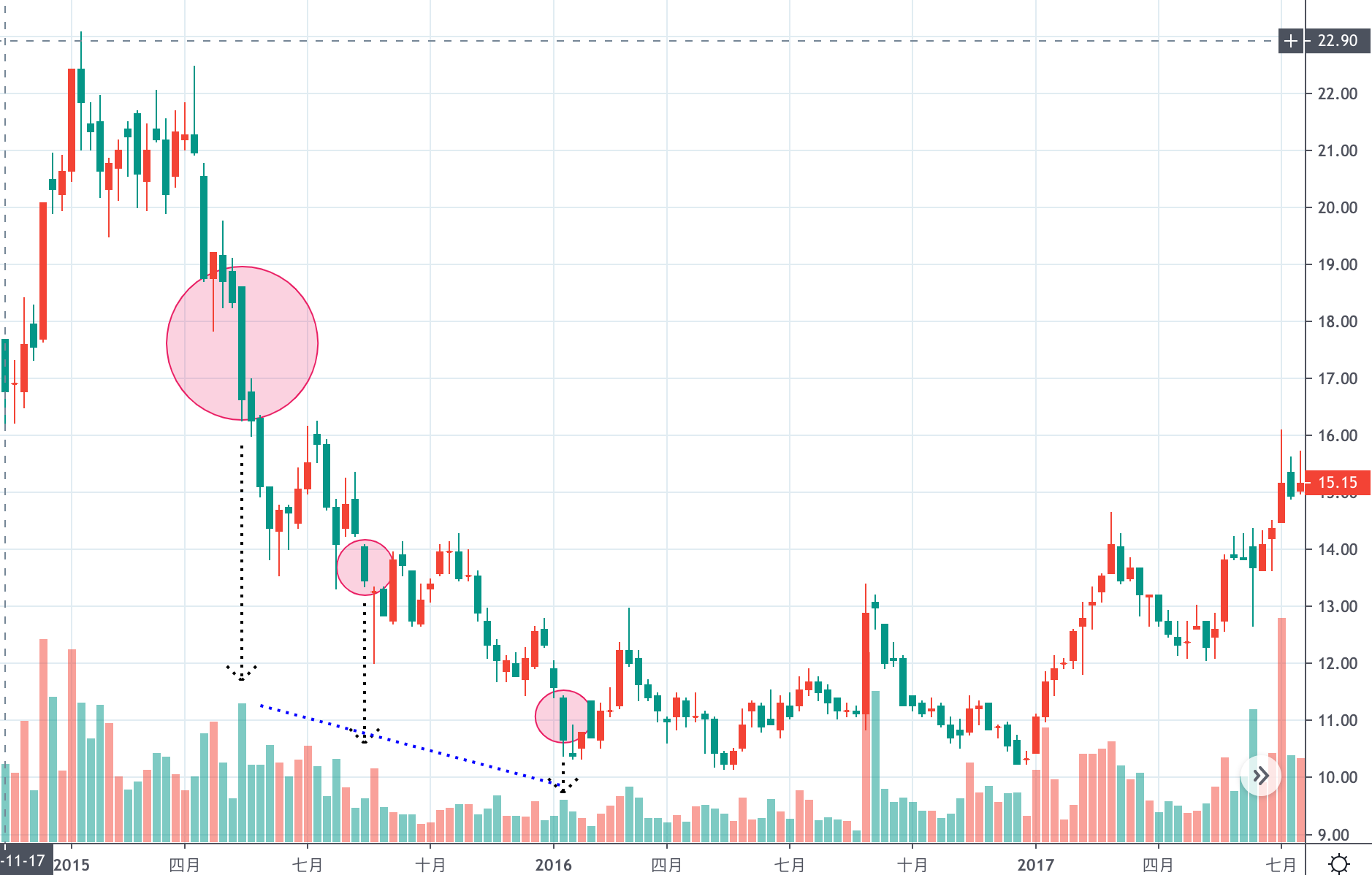

也因此,最多人在問的問題就是,「我這檔股票終於動了,何時才能賣?」尋找股票的賣點,最好就是看成交量。你可以想像股價上漲,出現了一根長紅棒,也就是實體的柱狀,股價連續上漲,成交量也持續放大。此時都屬於價量相符。但接著,你會注意到,價格可能會持續上漲,但是成交量開始變小,即使是一根超過3.5%的長紅,成交量也不到先前剛剛突破那根。接著股價可能繼續上漲,成交量持續變小。我們說:「一鼓作氣,再而衰,三而竭」,到第三次高點出現,但成交量持續萎縮就可以退場了。

以上那個案例就屬於威科夫第三定律投入產出的異常,連續異常之後,也就表示趨勢可能發生反轉。從行為金融學來解釋的話,當價格持續上漲,而成交量下降,表示買方與賣方對價格的預期趨於一致,雙方對價格的分歧正在縮小。牛市的情緒正在枯竭,賣方在認輸或退場,而最終的最高價由最樂觀的人決定。

相對的,當價量背離出現在空頭熊市的時期時,也就表示熊市的情緒正在衰減,買方正在退場,而此時股價則可能開始出現反彈。

總結一下,我們今天討論了「米勒假說」與「威科夫定律」。重點其實就是檢查價量是否相符。如果出現價量背離,也不用太緊張,我們會給市場一段時間去調適,但事不過三,如果連續出現價量背離,此時,最好的操作方式還是提前退場觀望比較理想。除了我在文稿中的圖,我也希望你去找找之前賣太早的股票,或是沒賣掉後來倒虧的股票,看看價量分析能不能幫上你的忙?