ESG投資風潮愈來愈熱,根據晨星Morningstar統計,2020年永續投資及ESG概念基金資金流入與資產規模均大幅成長。2020年第四季全球永續概念基金吸引1523億美金的資金淨流入,相較上一季大幅成長88%,其中以歐洲佔79.3%為最大宗、美國佔13.4%次之,世界其他地區(包含加拿大、澳洲、紐西蘭與亞洲)也正快速成長;在資金流入及資產上漲的幫助下,2020年第四季全球永續概念基金資產規模也由上一季的1.28兆美元成長29%至1.65兆美元。目前歐洲仍是ESG發展最成熟的地區,全球資產規模中來自歐洲的資產規模就佔了約80%。根據統計,全球ESG相關基金數量高達4153支;而歐洲3196支永續基金中,至少就有250檔傳統基金產品陸續被重新包裝為永續基金。

然而為什麼現在出現ESG只是「表面工夫」的批評聲浪呢?

- ESG=表面功夫

- 什麼是SFDR

- 誰最綠?

ESG=表面功夫

2020年5月,聯合國曾經公開表示,「企業所提出的永續報告,往往都只挑選對自己有利的項目,其中更只有23%會提出明確的KPI」聯合國指出:「企業發布永續報告,幾乎已經像是一種公關活動!」並且強調,「必須『懲罰』那些不夠永續的作法;為了避免『漂綠』,更必須提高永續投資定義的標準。」

儘管 ESG 逐漸受到市場認同,也受到越來越多投資人注意;然而過去,不同投資機構間對ESG投入程度的認定也存在差異,企業追求ESG的成效與執行方式也沒有標準答案。ESG 畢竟是以理念為出發,因此不同機構間存在各說各話、標準不一致的情況。這種情況導致了資訊的比較基準不一,企業藉此獲得了操弄的空間,並且讓投資人感到困惑不已。

麥肯錫顧問公司指出:投資人認為企業揭露的永續經營資訊無法直接用於投資決策。「企業透過相關架構與標準獲得相當程度的自由,可自行選擇永續經營資訊揭露方式。」某些企業甚至將 ESG 視為行銷手段,很多企業其實並未將自己歸類為 ESG 公司,他們只是將這些 ESG 因子反映在投資與行銷策略,藉以吸引機構法人。

什麼是SFDR?

2021年3月10日,歐盟《永續金融揭露規範》 (Sustainable Finance Disclosure Regulation, SFDR)正式上路。SFDR規定,在歐洲設有營運據點或販售投資商品的基金公司,必須在公開說明書中標示「是否屬於ESG基金」。歐洲議會和歐盟執委會率先擬定了 SFDR,終於讓金融市場有統一的標準,去揭露和審視 ESG 問題。對於宣稱符合 ESG 的金融投資產品,特別是想把 ESG 放上公開說明書,都必須經過 SFDR 的嚴格檢驗,杜絕企業或金融產品自我「漂綠」的行為。

根據投資策略不同,依「綠化」程度區分為符合第6條、第8條、第9條之不同永續型基金。其中第六條,只能算是泛ESG基金,也就是投資策略建置過程中,結合永續性研究,考量永續性風險。真正具有ESG精神的基金至少必須符合第8條或第9條的規定,也就是第8條所說,要聚焦在挑選有意致力於環境、社會與公司治理的企業為標的的基金。或是更嚴格的第9條,是以實現ESG結果為目標的基金,如影響力基金。同時基金各項投資都不能對環境、社會、公司治理等目標造成重大損害。

根據英國《金融時報》最新統計,在SFDR規範下,歐洲大型資產管理公司平均僅20%的基金規模能被歸屬為積極型(符合第8、第9條)的永續型基金。另一份晨星的報告中則收集了註冊於盧森堡的近 50% 的基金(5,695 檔)的SFDR 數據,報告中來自 30 家資產管理公司的初步數據發現,基金被歸類為第8 和9條的比例佔歐洲基金總數的21% ,佔歐洲基金資產總額的25%。

依據SFDR規範,在歐洲銷售的基金,若將ESG納入投資流程,都必須使用特定的產業標準範本,在產品層面詳細揭露ESG資訊,以杜絕企業或金融產品自我「漂綠」的行為,揭露內容包括:

- 永續性風險政策:關於將永續性風險納入投資決策過程的政策資訊。

- 不利的永續性影響:若投資決定造成永續要素負面效應(Principal Adverse Impacts,PAIs)則必須揭露。

- 產品級別揭露:SFDR尚未制定揭露細節,預期2022年生效的SFDR 2.0將具體規範具備ESG字眼或以ESG為特定目標的永續金融產品,必需在公司網站、產品說明書、定期報告做進一步的資訊揭露。

SFDR 實施後,影響對象包含機構投資人、資產管理業者、共同基金、理財產品經理人、甚至保險公司和養老基金等,都會要求被投資對象以標準化方式提供金融市場永續性的內容。更關鍵的,甚至會要求那些非 ESG 關聯的金融產品,必須自主明示「本產品的投資未考慮歐盟 SFDR 的標準」。

不過,根據國際律師事務所 Linklaters 在 2020 年 7 月發表的調查顯示,超過 30% 的歐洲基金經理人,並不清楚具體的 SFDR 規範。也因此,如何在相關法規上路後與金融市場無縫接軌,對廣大的基金經理人而言是項艱鉅的挑戰。然而,歐盟是全球最先進且最全面的 ESG 監管地區,隨著 ESG 意識更加普及,以及人們對於環境永續的重視增加,歐盟的 SFDR 規範將有望成為其他地區,未來在擬定相關 ESG 規範時的參考標準。

誰最綠?

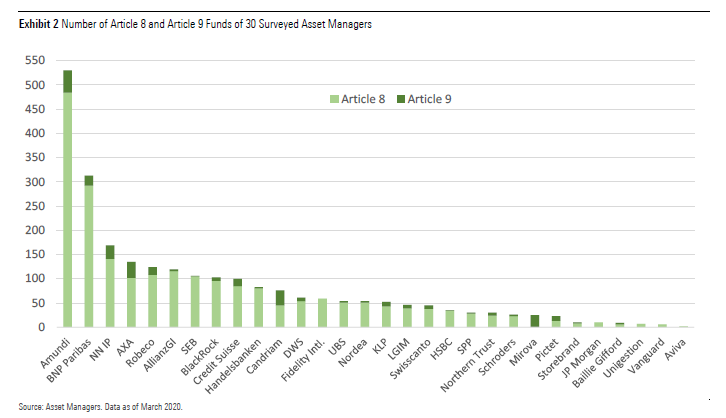

同樣在晨星的報告中,接受調查的資產管理公司提供了符合第 8 條和第 9 條基金的清單。報告指出:「我們發現東方匯理 Amundi 和法國巴黎BNP提供了最大範圍的投資產品,被歸類為第 8 條或第 9 條,分別有 529檔和 310檔基金。其他資產管理業者則選擇將更少的基金歸類為第 8 條或第 9 條,即使是規模類似或更大的公司也是如此。例如貝萊德,它有 103檔。瑞銀和摩根大通則分別只將54檔跟10檔基金歸類為符合第 8 條或第 9 條的基金。」

報告提到,資產管理公司在解釋規則時採取了不同的做法,有些人因為擔心以後不得不降級基金而更加謹慎。例如:歐盟要求,不管你的選擇是什麼,都須揭露高難度的「不利永續性影響」(簡稱PAI)資訊。經理人必須掌握自家持股的全部ESG資訊,例如被投資企業的碳足跡、廢棄物狀況、水汙染程度、男女性別薪酬差距等,林林總總共計18項,每一項,都需要完整蒐集被投資公司的資訊後,才能彙整計算。因此,晨星表示,隨著資產管理公司重新分類基金、加強現有策略並推出符合要求的新策略,預計未來幾個月被歸類為第 8 條和第 9 條的基金數量將增加。

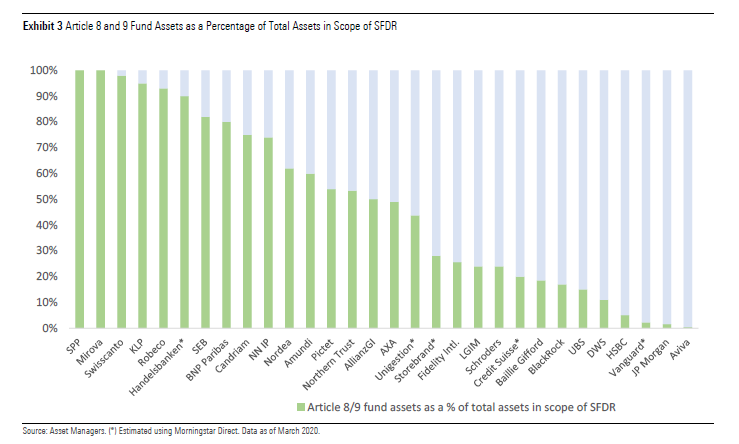

另外,晨星的報告也指出,如果從第 8 條或第 9 條中的基金佔總資產的百分比的角度來看這些數字時,結果則完全不同。北歐及荷蘭的資產管理業者是第 8 條和第 9 條中基金資產比例最高的公司。報告指出:「鑑於機構投資業者在北歐國家的悠久歷史和對責任投資的承諾,這不足為奇。」 「例如,荷寶將其 96% 的基金資產歸類為第 8 條或第 9 條。」與此同時,樣本中兩家最大的第 8 條和第 9 條產品提供商東方匯理Amundi 和法國巴黎BNP分別將其現有基金規模的 60% 和 80% 歸這一類。而大型資產管理公司,包括貝萊德、瑞銀和摩根大通,分別為 17%、11% 和 1.5% 比率上要低得多。

Amundi強調目標是在年底前將總基金資產的 75% 歸類為第 8 條和第 9 條,而摩根大通選擇了一種審慎的做法,也就是只有現有的可持續基金將被歸類為第 8 條或第 9 條。其他公司,包括 DWS、UBS、Schroders 和 Aviva,也有類似的計劃。

附錄:公開說明書 範本